Косметология: почему пациенты уходят в «серый» сегмент?

/

Первым в ряду негативных последствий экономического кризиса эксперты индустрии красоты упоминают оживление недобросовестных операторов, продающих, покупающих и использующих контрафактную, фальсифицированную и не зарегистрированную в России продукцию. Конечные потребители, все чаще выбирая клиники класса «жесткий эконом» или эстетиков‑надомников, невольно потворствуют происходящему. В целом доля «серого» сегмента в отрасли, говорят участники рынка, в ушедшем году могла вырасти до 20–30% от объема всей инъекционной косметологии.

Оцифровать эту «серость» доступными исследовательскими методами невозможно из‑за слишком большого разнообразия форматов нелегальной деятельности. В косметологии нарушают закон практически на каждом участке «товаропроводящей цепочки». На этом рынке есть производители, выпускающие фальсификат, то есть подделки. Часто встречаются дистрибьюторы, поставляющие контрафактные и не зарегистрированные в России препараты и медицинские изделия. Нет числа и салонам красоты, которые проводят инъекционные процедуры, не имея медицинской лицензии, и «косметологам», контрабандно завозящим «уколы красоты» из‑за рубежа и пользующим клиентов на своей кухне. На этом фоне клиники, которые предлагают ботулинотерапию или контурную пластику, не получая лицензии по профилю «косметология», или врачи, не имеющие специализированной подготовки, но тоже практикующие такие манипуляции, оказываются меньшим из зол.

Аналитический центр Vademecum, проводя масштабное исследование индустрии, попытался оценить лишь те сегменты «серого» рынка, которые поддавались замеру с помощью традиционных исследовательских инструментов. Среди 1 500 практикующих инъекционную косметологию специалистов, принявших участие в нашем опросе, нашлись и те, кто признался, что ведет домашний прием. Искренность респондентов позволила определить минимальную долю «серой» практики. Проводившийся параллельно ассортиментный анализ сегмента помог нам оценить количество обращающихся на рынке незарегистрированных торговых марок в трех категориях – филлеров, ботулотоксинов и нитей. Оценить долю незарегистрированных товаров в категориях биоревитализантов и мезококтейлей, где представлено гораздо большее количество брендов, на этом этапе мы не решились.

Задачи рассчитать объем рынка контрафактной и фальсифицированной продукции мы не ставили изначально – косметологи, как правило, не признаются в ее использовании, а чаще просто не задумываются или не знают об истинном происхождении препаратов и медизделий. Лишь многочисленные глубинные интервью с участниками рынка, руководителями профильных ассоциаций и другими экспертами помогли составить общее представление о том, какие обороты набрал контрафакт, как трансформировался «серый» рынок и какой была его динамика в 2016 году. Несмотря на различия в показаниях наших респондентов, все они сходились в одном: объем «серого» рынка в 2016‑м по сравнению с двумя предыдущими годами заметно вырос.

«Растет количество пациентов с осложнениями после введения контрафактных препаратов. И ситуация, к несчастью, меняется только в худшую сторону: продавцы контрафакта увеличивают бюджеты на рекламу в поисковых системах, обновляют свои сайты. Выводы можно сделать однозначные – «серый» бизнес набирает обороты», – пессимистично констатирует руководитель отдела продаж компании «Евромедимпорт» Павел Денисенко.

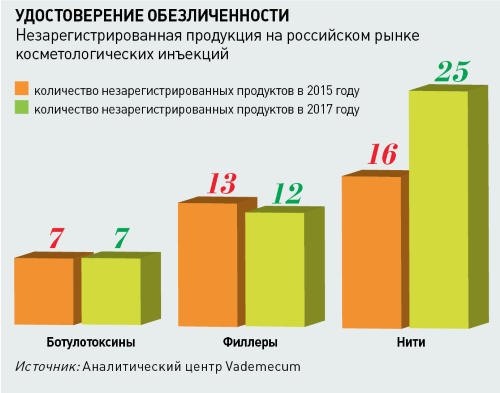

Аналитический центр Vademecum решил проверить, как комбинировались оттенки «серого» в двух сегментах инъекционной косметологии – продуктовом и процедурном. Ассортиментный анализ продуктов, проведенный в январе 2017 года, показал – в совокупности не зарегистрированных в России торговых марок, по крайней мере, в категориях ботулотоксинов, филлеров и нитей действительно стало больше. Если по итогам аналогичного исследования 2015 года мы обнаружили в тех же нишах 36 контрафактных позиций, то в этом году уже 44. Но ситуация в каждой из категорий неоднородна. Ботулотоксины оказались самым стабильным продуктовым типом: как два года назад, так и сейчас мы обнаружили на рынке семь не зарегистрированных в России препаратов – южнокорейские Botulax, Neuronox, Nabota, Refinex, американский токсин Myobloc, швейцарский Azzalure и немецкий BoCouture. Впрочем, некоторые «нарушители» спешат исправиться: например, Botulax в ноябре 2016 года, наконец, получил регудостоверение, и его продажами с марта 2017 года займется компания Martinex.

Ситуация с легализацией филлеров, на первый взгляд, в 2016 году даже слегка улучшилась: количество незарегистрированных наименований продукции в этой категории за два года сократилось с 13 до 12. На самом деле эта видимость позитива обусловлена банальной ротацией брендов, а не тем, что один из незарегистрированных продуктов наконец легализовался. Например, обнаруженный нами в 2015 году южнокорейский филлер Novetafil к 2017 году из обращения практически выпал. А продукты Revofeel, RevitaJal и Beautyfeel, так и не имея регистрационного удостоверения, по‑прежнему широко продаются.

Засилье контрафактной продукции наблюдается в сегменте нитей, где количество торговых марок, не имеющих регудостоверений, в 2016 году выросло больше чем на 50%. Аналитический центр Vademecum не смог обнаружить в реестре медизделий Росздравнадзора нитей Luxeface&luxebody, Derma Thread и других, вышедших на рынок в последние два года. В предоставленном Vademecum отчете службы говорится, что в прошлом году Росздравнадзор обнаружил четыре наименования незарегистрированных мезонитей. В оценке рынка контрафактной продукции, предназначенной для других рынков и нелегально ввозимой в Россию, эксперты разошлись. С одной стороны, из‑за курса валют, рассуждают они, покупать такие товары за границей стало невыгодно, с другой – практически во всех федеральных округах страны надзорные органы, дистрибьюторы, дилеры или сами пациенты фиксировали факты нелегальной реализации. По оценкам опрошенных Vademecum поставщиков ботулотоксинов, доля контрафакта доходила до 20–30% от общего объема продаж их продукта. Находились и подделки ботулотоксинов. Как указано в отчете Росздравнадзора, в августе 2016 года ведомство изъяло фальсифицированный Диспорт в Махачкале и передало информацию об этом в местные правоохранительные органы.

Помимо уже привычных, если уместно так выразиться, контрафакта и фальсификата, на рынке стали встречаться оригинальные, то есть ранее не отмеченные исследовательскими компаниями, приемы ввоза сомнительной инъекционной продукции из других стран. Анализируя базу импорта Федеральной таможенной службы, мы выявили поставки нескольких наименований филлеров, стоимость которых по абсолютно идентичной товарной позиции могла различаться на два‑три порядка. Больше прочих от подобного «приграничного ценообразования» пострадал филлер Princess: например, если ООО «Стрэддл» поставило 12,8 тысячи единиц этого продукта по цене 2,9 тысячи рублей за штуку, то ООО «Дискрет» и ООО «Феникс» партии объемом 26 и 217 тысяч единиц закупили по цене 30 и 31 рубль за штуку.

Юрист компании «Герберт Смит Фрихилз СНГ ЛЛП» Сергей Еремин считает, что такая разница в цене должна непременно вызвать подозрения у ФТС: «Таможня проверяет, соответствует ли размер пошлины рыночной цене товара. Если вы ввозите товар по завышенной цене, таможня вряд ли будет ее оспаривать, поскольку в этом случае таможенные платежи выше. А если товар ввозится по заниженной цене, то у таможни могут возникать вопросы, не скрываете ли вы реальную цену и полностью ли вы платите таможенный сбор. Для этих целей служба использует внутренние данные о таможенной стоимости. Поэтому, если товары ввозятся по цене ниже стоимости, имеющейся у таможни, то она предлагает либо доплатить, исходя из известной ей цены, либо начинает разбираться, почему товар так дешево декларируется. Почему ФТС пропустила филлеры с тысячекратным занижением цены, неясно». В Федеральной таможенной службе разницу в цене импортируемых в Россию филлеров Princess назвали подозрительной и обещали проверить выявленные нами диспропорции. Официальный дистрибьютор Princess компания «Корнеаль» ответила на запрос Vademecum, что с указанными в отчете ФТС компаниями, завозившими в Россию филлеры по цене в два‑три раза ниже себестоимости, деловых контактов не имеет. Связаться с компаниями «Феликс» и «Дискрет» не удалось. Представитель поставлявшего Princess в Москву «Евромедимпорта» Павел Денисенко говорит, что в 2016 году его компания действительно фиксировала на рынке контрафактные продукты этой марки: «Когда «серые» дилеры стали диктовать правила игры, мы просто отказались от продаж этой продукции, переключившись на другие товары».

Доля «серого» сегмента, отмечают опрошенные Vademecum косметологи, выросла и на рынке профильных процедур. «На дому» в 2016 году было оказано более 1 млн косметологических услуг на общую сумму свыше 6 млрд рублей. Еще 4,3 млн услуг на сумму 33,9 млрд рублей оказали салоны красоты. Понять, в каких именно учреждениях были проведены такие манипуляции и имеют ли они медицинскую лицензию, не удалось, но поскольку они были указаны респондентами именно как «салоны красоты» и «частные кабинеты», вероятность того, что эти точки имеют лицензию медучреждения, очень мала.

Источник Vademecum №03, 2017