ТОП-100 частных многопрофильных клиники России

/Готовы ли эти клиники конкурировать между собой за внимание инвесторов и пациентов?

Регулярно проводимые Vademecum опросы участников рынка медуслуг показали: в индустрии оформился масштабный сектор – частные многопрофильные клиники с «классическим» набором специалистов. Во всех регионах России они изобретательно экспериментируют с новыми нишами и моделями ценообразования – осваивают партнерство с государством по ОМС, выходят в популярный сегмент медосмотров, берут на обслуживание корпоративных клиентов.

Широкий спектр традиционных и вновь открываемых игроками направлений, медленное, но необратимое формирование лояльной пациентской аудитории, умножение вариантов извлечения доходов вкупе подогревают интерес инвесторов к сектору многопрофильных медцентров. Единственное, помимо кризиса, обстоятельство, тормозящее инвестиционный бум в этой сфере, – отсутствие системной и достоверной аналитики об объектах потенциальных инвестиций, особенно в регионах. Заместить информационный вакуум и тем самым поспособствовать консолидации отрасли взялся Аналитический центр Vademecum, составивший первый в истории индустрии рейтинг частных многопрофильных клиник страны.

«Мы изучили всю центральную Россию и Урал, потом начали смотреть клиники за Уралом, дошли до самых крайних точек и обнаружили, что даже в Чите, городе с не очень высоким платежеспособным спросом, есть клиника с выручкой в несколько сотен миллионов рублей в год. Понятно, что таких центров не очень много, они не очень прозрачные, оттягивают на себя фактически весь спрос на частные медицинские услуги своего региона и вообще не вполне нас устраивают. Но они есть!» – делился с Vademecum в начале 2016 года представитель крупной инвестиционной компании. Так финансисты начали открывать для себя медицину регионов и развенчивать формировавшийся годами миф, что все крупные частные клиники сосредоточены в Москве и Санкт‑Петербурге и никак не конкурируют с медицинскими центрами в других регионах страны.

У этого стереотипа два источника. Первый – PR‑активность самих клиник: большая часть крупнейших частных медицинских центров, способных заявить о себе в национальном масштабе, действительно расположены в Москве и Санкт‑Петербурге. Второй – регулярные замеры рынка аналитическими компаниями и деловыми СМИ, в поле зрения которых до сих пор в основном попадали именно столичные операторы или, в лучшем случае, игроки одного отдельно взятого регионального рынка. Полноценное всероссийское исследование частных многопрофильных клиник не проводилось никогда. Не способствовало формированию четкой маркетинговой картины и то, что в проводившихся до сегодняшнего дня исследованиях часто учитывались компании разного профиля. Например, в один рейтинг могли попасть клиники «Медси», сеть лабораторной диагностики «Инвитро» и диализные центры Fresenius Nephrocare. Несмотря на безусловное лидерство этих игроков в частной медицине, эти компании, по оценке большинства опрошенных Vademecum участников рынка, представляют собой не поддающиеся корректному сравнению сегменты рынка – различаются сферы меддеятельности, системы ценообразования и уровни рентабельности клиники.

Для разработки методологии исследования мы опросили более 30 экспертов, представителей инвестиционных компаний, владельцев клиник и сетей. И при выборе аналитической модели ориентировались прежде всего на те параметры, которые интересовали наших респондентов. В итоге предметом изучения стали крупнейшие частные многопрофильные центры, функционирующие как в Москве и Санкт‑Петербурге, так и во всех других регионах России; факторы, влияющие на развитие этих проектов; показатели этого бизнес‑сегмента в каждом регионе – стоимость приема, средний чек на амбулаторно‑поликлинические услуги, стоимость койко‑дня, среднемесячная выручка врача и другие. Инструменты анализа – кабинетные исследования, масштабный опрос представителей клиник и экспертов, профильных ассоциаций, поставщиков расходных материалов и медицинского оборудования и, наконец, метод «тайный пациент».

Для кабинетного исследования мы использовали информацию с официальных сайтов клиник, их годовые отчеты, данные «СПАРК‑Интерфакс», Kartoteka.ru, сведения Росстата об объеме рынка платных медуслуг, Центробанка – о показателях сегмента ДМС, данные территориальных фондов обязательного медицинского страхования о частных медицинских организациях, работающих в системе ОМС. Кабинетное исследование позволило выявить потенциальных лидеров и общие показатели рынка частных медуслуг в каждом регионе страны. Последовавший за этим этапом масштабный опрос представителей клиник проводился через анкетирование или интервью с сотрудниками каждого медицинского центра – потенциального лидера в регионе и с двумя‑тремя экспертами, обладающими достоверной информацией о состоянии частной медицины в том или ином субъекте РФ. В случае если клиника отказывалась предоставлять данные, мы использовали методику «тайный пациент»: сотрудники Аналитического центра Vademecum представлялись частными клиентами или представителями предприятия, намеренного заключить с клиникой договор корпоративного обслуживания. Верификация данных проводилась с помощью экспертов – профильных ассоциаций, поставщиков медоборудования и расходных материалов, оперирующих в конкретном регионе. В «проверочном» опросе участвовали как представители компаний‑мейджоров, например, Paul Hartmann, так и отечественных нишевых предприятий, например, работающего в Белгороде производителя стоматологических материалов «ВладМиВа». В ходе исследования, длившегося девять месяцев, была проанализирована информация о примерно 500 действующих на территории страны частных медпредприятиях и опрошено около 300 респондентов.

Жесткое определение предмета исследования «отсекло» многие клиники, которые до сих пор считались безусловными лидерами в своих регионах. Попавших в поле нашего зрения операторов можно условно разделить на две категории: классические поликлиники и частные медицинские центры со стационаром. Индикатором для выбора объектов анализа в обеих категориях стало участие в деятельности каждой медорганизации «классического» набора специалистов: терапевта, оториноларинголога, хирурга, уролога, гинеколога. Поэтому, помимо сугубо диагностических центров, стоматологических, офтальмологических и других специализированных клиник, исследование не затронуло и те компании, которые, позиционируя себя как многопрофильные, таковыми, строго говоря, не являются. Например, крупная сеть Medical On Group, работающая в Москве, Санкт‑Петербурге, Новосибирске, Тюмени и Красноярске, не попала в обзор и рейтинг Vademecum, поскольку ее многопрофильность ограничивается услугами в области урологии, гинекологии, проктологии, дерматологии, флебологии и диагностики.

Второй критерий – независимость оператора. Ведомственные клиники, медцентры, принадлежащие госкорпорациям или крупным частным предприятиям, не работающие на открытый рынок, мы не учитывали. Так, в исследование не вошла сеть клиник ОАО «РЖД», несмотря на то что во многих регионах эксперты называли лидерами именно ее филиалы, а также традиционный участник профильных региональных топ‑листов – санкт‑петербургский медцентр Согаз. Крупнейшим, с выручкой более 400 млн рублей в год, частным оператором Красноярского края справедливо считается медицинский центр «Русал», принадлежащий одноименной корпорации, но и его в настоящем рейтинге мы решили не учитывать: как свидетельствуют представители самого медцентра и эксперты из региона его присутствия, он обслуживает в основном сотрудников «Русала» и смежных предприятий, а работа на внешний рынок ограничивается отдельными диагностическими услугами. По той же причине не вошла в рейтинг Vademecum и клиника International SOS в Южно‑Сахалинске, российское подразделение одноименной международной медицинской компании. International SOS обслуживает по страховке иностранцев, работающих в регионе, и никак не конкурирует с другими локальными игроками. А вот медицинский центр «УГМК‑Здоровье», принадлежащий ОАО «Уральская горно‑металлургическая компания», основным владельцем которого в свою очередь считается предприниматель Искандер Махмудов, вошел в наш рейтинг, поскольку компания принимает большое число пациентов в Свердловской области, как за наличный расчет, так и по ДМС, а значит, активно конкурирует с другими частными клиниками.

Уже после определения региональных лидеров мы провели уточнение расчета их выручки с учетом нескольких обстоятельств. В том случае, если кроме поликлиники, оператор, действуя в той же управляющей компании, под одним или смежным брендом, развивает стоматологическую, офтальмологическую или другую специализированную клинику, мы учитывали выручку всей сети клиник. Пример – клиники «Центр «Лайт» и «Доктор Лайт», ставшие лидерами в Кировской области и вошедшие в итоговый всероссийский ТОП100. Клиники объединены в группу компаний, но первая из них специализируется на лабораторной диагностике, вторая – на поликлинических услугах. Обратный пример – работающая в Центральном федеральном округе сеть клиник, объединенных под брендами «Новые медицинские технологии» и «Медлайн». У большинства клиник сети одни и те же владельцы – предприниматели из Воронежа Игорь Тюркин и Леонид Кораблин. Но, как свидетельствуют сотрудники самой сети, формально клиники не объединены в группу компаний, существуют обособленно, а за поликлинический сегмент отвечают конкретные юридические лица, выручку которых мы и суммировали при расчете финансовых показателей медицинского направления этой структуры. Многопрофильные детские клиники и сети мы учитывали исключительно в тех случаях, если они, помимо педиатрии, занимаются пациентами старше 18 лет.

Читайте больше интересного про развитие клиник:

Многие региональные компании, проанализированные Vademecum, развивают непрофильные направления, например, аптечный бизнес или клинические исследования. В таких случаях мы тоже проводили четкие границы: если аптечные точки были интегрированы в поликлиники, мы расценивали их как часть медицинского бизнеса и учитывали в выручке компаний – как, например, для столичной сети «СМ Клиника». Однако если в группе компаний аптека существовала как отдельный бизнес и была территориально отделена от клиники, мы ее в общем обороте не учитывали. Например, выручку медицинского центра «Радужный», работающего в Петропавловке‑Камчатском, мы очищали от дохода сети аптек «Фарма Елизово», входящей с ним в одну группу компаний. В целом мы стремились, насколько это было возможно, выделять обороты исключительно медицинского бизнеса. Например, совокупная выручка санкт‑петербургской группы «Эко‑безопасность», развивающей поликлиники, научный центр клинических исследований и IT‑направление, в 2015 году составила 540 млн рублей, выводя ее в лидеры региона, но мы приняли во внимание только продажи медуслуг на сумму более 250 млн рублей.

Немало сложностей в уточнении финансовых показателей частных компаний, работающих в системе госгарантий, вызвал поток средств ОМС. «Средства, полученные от медицинских услуг, оказанных в рамках ОМС, коммерческая клиника может учитывать и в общей структуре выручки, наряду с другими коммерческими каналами продаж, и как целевое финансирование. Но в обоих случаях по операциям со средствами ОМС компания обязана вести раздельный учет», – описывает сложную бухгалтерскую практику финансовый директор сети клиник «Доктор рядом» Елена Силкина. В исследовании мы учитывали средства ОМС в выручке компании только в том случае, если такой зачет производит сам оператор. В любом другом случае проверить объем таких поступлений не представлялось возможным – большинство ТФОМС такие сведения не публикуют. В целом мы ориентировались на мониторируемые показатели выручки, исключая из списка потенциальных лидеров те клиники, у которых этот показатель не был подтвержден в базах «СПАРК‑Интерфакс», Kartoteka.ru, не предоставлен самими компаниями или более‑менее точно не оценен экспертами.

Средние показатели по региону рассчитывались на основе данных, полученных из открытых источников, от локальных игроков и местных экспертов. При выявлении и уточнении этих параметров учитывались оценки, справедливые именно для бизнеса частных многопрофильных клиник, а не для всех частных медицинских операторов.

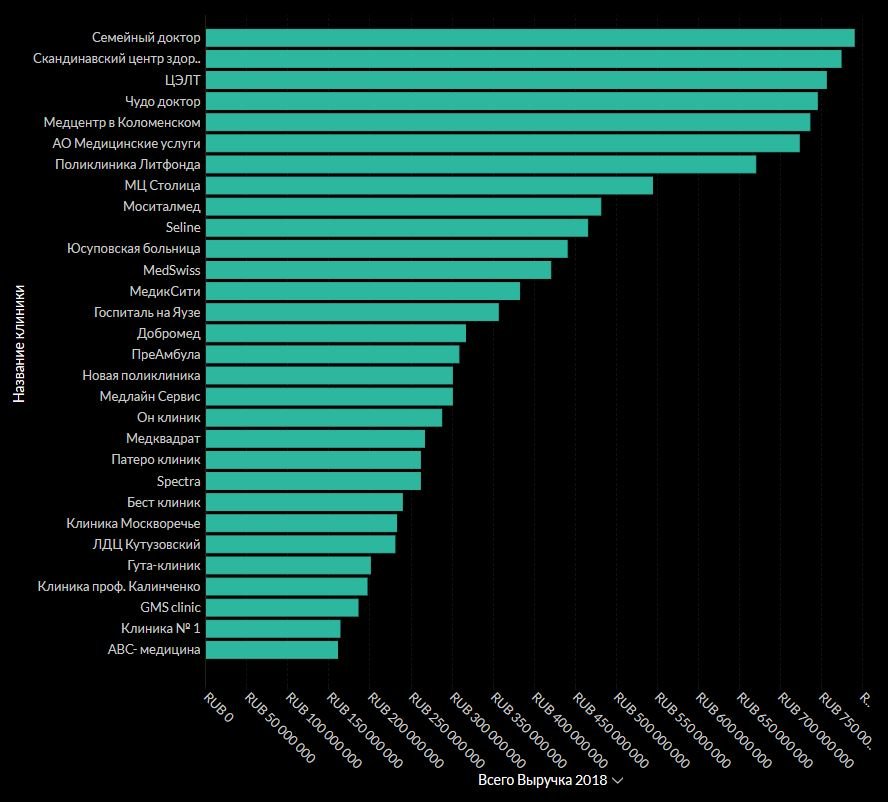

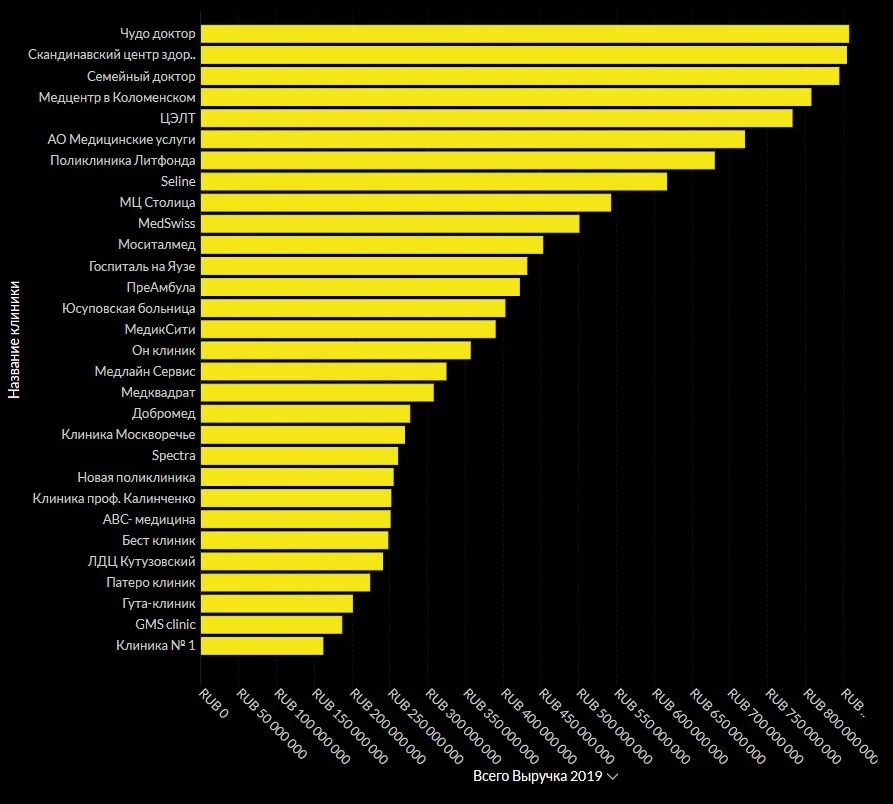

Аккумулированные таким образом сведения обрабатывались методами математической статистики. На основе полученных данных Аналитическим центром Vademecum и был составлен первый в истории индустрии ТОП100 частных многопрофильных клиник России по выручке. Вход в настоящий рейтинг открывался на уровне годовой выручки в 200 млн рублей. Эта точка отсечения не только привела в ТОП-100 нестоличные компании, но и позволила им занять больше половины позиций рейтинга. Чтобы учесть всех заметных региональных лидеров, мы составили дополнительные топ‑листы клиник, действующих на каждой из административных территорий. В мини‑рейтинги вошли все частные многопрофильные центры, имеющие в регионе вес, невзирая на размер выручки. Не были учтены лишь те регионы, где многопрофильных частных клиник нет вовсе или где отраслевые финансовые показатели за 2015 год не мониторируются. Таких оказалось немного – например, Чукотский автономный округ и Республика Калмыкия, где единственная многопрофильная частная клиника открылась только в сентябре 2015 года..